JE VASTGOED FINANCIEREN: 5 MOGELIJKHEDEN OM TE INVESTEREN IN VASTGOED

Binnen de vastgoedwereld is financiering niet zomaar een detail, het is de sleutel tot succes. Onze ervaring heeft ons geleerd dat een goed geïnformeerde investering begint met een goed begrip van de financiële mogelijkheden en uitdagingen.

Deze blog is ontworpen om je door het complexe landschap van vastgoedfinanciering te leiden, met duidelijke uitleg over alle opties, van het conventionele hypothecair krediet tot innovatieve financieringsstrategieën.

We zullen ook licht werpen op veelvoorkomende fouten en bieden praktische tips voor een verstandige investering. Of je nu een ervaren investeerder bent of nieuw bent in het vak, deze gids zal je voorzien van de kennis en tools om jouw vastgoedinvesteringen met vertrouwen te benaderen.

Basisbeginselen van financieringen voor vastgoed

In de kern van elke succesvolle vastgoedinvestering ligt een doordachte financieringsstrategie. Het begrijpen van de basisbeginselen van financieringen voor vastgoed is essentieel, niet alleen voor het realiseren van je investeringsdoelen, maar ook voor het waarborgen van financiële stabiliteit op de lange termijn.

Een klassieke hypothecaire lening is vaak de eerste optie die in gedachten komt. Dit is een lening waarbij het onroerend goed zelf als onderpand dient. De voorwaarden, zoals de rente en de looptijd, kunnen variëren afhankelijk van je kredietwaardigheid en de aard van het onroerend goed. Je moet hier steeds maandelijks een vooropgesteld bedrag aflossen.

Naast de traditionele hypotheek zijn er andere mogelijkheden, zoals wederopname van kapitaal, waarbij je de reeds afbetaalde waarde van je eigendom kunt gebruiken om extra fondsen te verkrijgen.

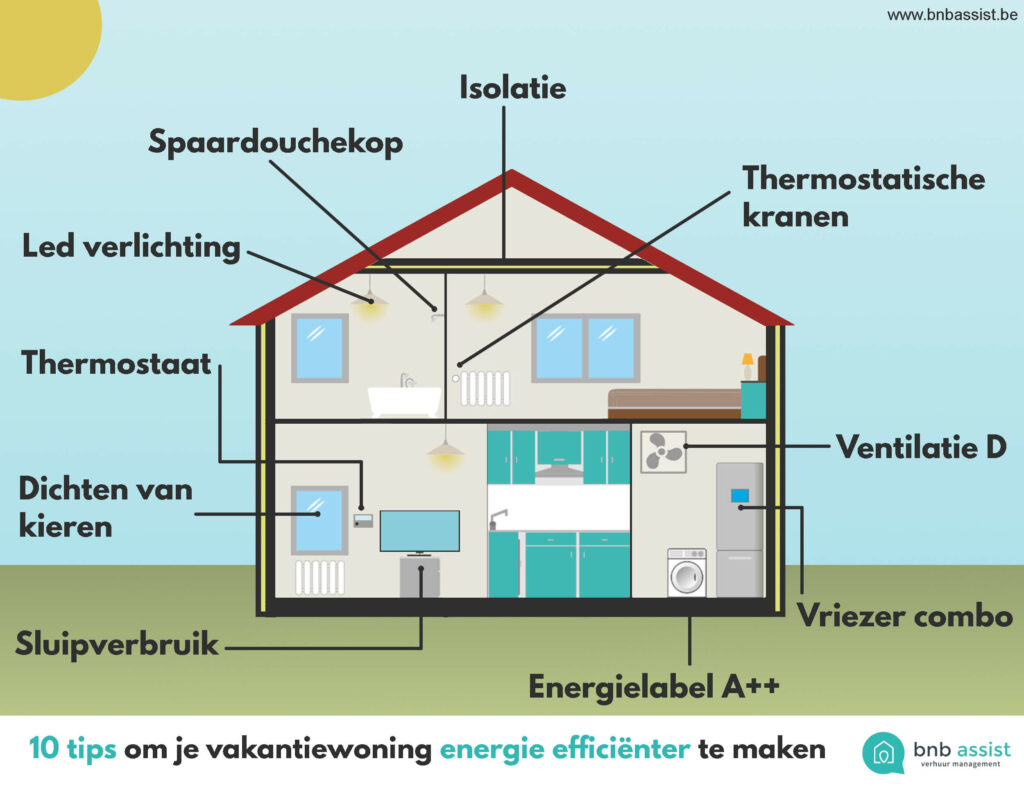

Voor meer specifieke doelen, zoals renovaties of energie-efficiënte upgrades, kun je kiezen voor een renovatie- of energielening. Deze leningen worden vaak gekenmerkt door gunstigere voorwaarden of subsidies, aangezien ze bijdragen aan de waardevermeerdering van het pand en duurzaamheid stimuleren.

We overlopen al deze mogelijkheden en meer, later in deze blog.

Vastgoed financieren? Keuze uit 5 opties

Wanneer het aankomt op de financiering van vastgoed, zijn de verschillende mogelijkheden divers en afgestemd op uiteenlopende behoeften en strategieën. Er zijn vijf primaire opties die je kunt overwegen: de vertrouwde hypothecaire lening, wederopname van kapitaal, het innovatieve bulletkrediet, specifieke renovatie- of energieleningen, en de mogelijkheid van renteloos lenen.

1. Hypothecaire lening

De hypothecaire lening vormt de ruggengraat van de meeste vastgoedfinancieringen. Het principe achter een hypothecaire lening is relatief eenvoudig. Je leent een bedrag van een financiële instelling om vastgoed aan te kopen of te renoveren, en het vastgoed zelf dient als onderpand voor die lening.

Dit betekent dat de geldverstrekker, vaak een bank, het recht heeft om het vastgoed te verkopen als de lening niet wordt terugbetaald volgens de afgesproken voorwaarden.

Een van de sleutelfactoren bij een hypothecaire lening is de rentevoet. Deze kan vast of variabel zijn, afhankelijk van de voorkeur van de investeerder en de marktomstandigheden.

Een vaste rentevoet biedt zekerheid over de toekomstige aflossingen, terwijl een variabele rentevoet kan leiden tot lagere kosten als de marktrentes dalen. De looptijd van de lening speelt ook een belangrijke rol; langere looptijden betekenen meestal lagere maandelijkse aflossingen, maar resulteren in hogere totale rentekosten over de levensduur van de lening.

De aanvraag voor een hypothecaire lening omvat doorgaans een grondige beoordeling van je financiële situatie. Banken en andere kredietverstrekkers zullen je inkomen, schulden, kredietgeschiedenis en de waarde van het vastgoed evalueren om je kredietwaardigheid te bepalen.

Daarnaast is het gebruikelijk om een voorschot te betalen. Dit bedrag kan variëren, maar het dient om je financiële betrokkenheid bij de investering aan te tonen en het risico voor de kredietverstrekker te verminderen.

2. Wederopname van kapitaal

De wederopname van kapitaal is een minder bekende, maar uiterst waardevolle optie voor vastgoed financiering, vooral voor diegenen die al enige eigen vermogen in hun onroerend goed hebben opgebouwd.

Deze financieringsvorm stelt je in staat om een deel van het kapitaal dat je al in je bestaand vastgoed hebt geïnvesteerd, opnieuw te lenen, vaak tegen een lagere rente dan een traditionele lening. Deze optie is erg aantrekkelijk wanneer het gaat om investeringsvastgoed en vakantiewoningen.

Bij wederopname van kapitaal wordt de al afbetaalde waarde van je hypotheek opnieuw gebruikt als een kredietlijn. Dit betekent dat je toegang krijgt tot een geldbedrag tot aan de eerder afgeloste waarde van je huidige hypotheek, zonder dat je een geheel nieuwe lening hoeft af te sluiten.

Het grote voordeel hierbij is dat de kosten en rente vaak lager zijn dan bij een nieuwe lening, aangezien de lening al deels is afbetaald en het risico voor de kredietverstrekker verlaagd is.

Een belangrijk aspect om te overwegen bij de wederopname van kapitaal is dat het je hypotheekschuld verhoogt en de periode van aflossing kan verlengen. Dit betekent dat je zorgvuldig moet overwegen of de extra schuldenlast past binnen je lange termijn financiële strategie en doelen. Het is ook cruciaal om te begrijpen dat de beschikbare hoeveelheid kapitaal afhankelijk is van hoeveel je reeds heeft afbetaald op je oorspronkelijke hypotheek en de huidige marktwaarde van je vastgoed.

De wederopname van kapitaal kan een flexibele en kosteneffectieve manier zijn om je vastgoedportefeuille uit te breiden of te verbeteren. Nog een voordeel is dat je niet opnieuw naar de notaris moet om de hypotheek te vestigen.

3. Bulletkrediet

Een bulletkrediet, vaak gekoppeld aan een groepsverzekering of aandelenportefeuille, is een unieke en strategische manier van financiering die vooral interessant kan zijn voor mensen met een solide financiële achtergrond.

Bij deze vorm van krediet betaal je gedurende de looptijd van de lening enkel de rente en los je het volledige kapitaal in één keer af aan het einde van de looptijd. Dit type krediet is bijzonder aantrekkelijk voor investeerders die een grote som geld verwachten aan het einde van de looptijd, bijvoorbeeld door de uitkering van een groepsverzekering of de verkoop van aandelen uit een portefeuille.

Het gebruik van een groepsverzekering of aandelenportefeuille als onderpand biedt enkele voordelen. Ten eerste kan het lagere rentevoeten opleveren, aangezien het risico voor de kredietverstrekker vermindert door de aanwezigheid van dit onderpand. Ten tweede biedt het een manier om je vermogen te laten groeien zonder het direct te liquideren, wat vooral nuttig kan zijn als je verwacht dat je beleggingen op lange termijn meer waard zullen worden.

Een belangrijk aspect om te overwegen bij het aangaan van een bulletkrediet is de afstemming van de looptijd van de lening met de verwachte uitkering van je groepsverzekering of de liquidatie van je aandelenportefeuille. Ook belangrijk is dat het hier meestal gaat om een looptijd van 5 – 10 jaar.

4. Renovatie- of energielening

Renovatie- of energieleningen vormen een specifieke categorie binnen de vastgoedfinanciering, gericht op eigenaars die hun eigendom willen verbeteren, moderniseren of energie-efficiënter maken.

Zoals je je kunt voorstellen zijn er dus bepaalde voorwaarden waaraan je moet voldoen om deze leningen of premies te kunnen krijgen. Daarnaast is het ook goed om rekening te houden dat dit enkel een mogelijkheid is voor je bestaand vastgoed en dat een nieuwe woning hier niet mee kan gekocht worden, enkel gerenoveerd.

5. Renteloos lenen dankzij de Mijn VerbouwLening

Een aantrekkelijke financieringsoptie voor vastgoed is het benutten van een renteloze lening voor energie-efficiënte renovaties. Indien je van plan bent om binnen vijf jaar na de aankoop je nieuwe pand ingrijpend te renoveren, kun je in aanmerking komen voor deze financiële steun. Deze optie is echter gebonden aan enkele specifieke criteria:

- Geldig tot € 60.000 euro.

- Het onroerend goed moet gelegen zijn in het Vlaams Gewest.

- Bij de aankoop dient het pand een EPC-label van E of F te hebben voor woningen, en D, E of F voor appartementen.

- De renovatie moet leiden tot een significante verbetering van de energieprestatie, waarbij het doel is om minimaal een EPC-label C te bereiken voor woningen en B voor appartementen.

- Dit kan in combinatie met een lopende hypothecaire lening als er voldoende betaalcapaciteit blijft.

Deze financieringsvorm is een uitstekende kans om je vastgoed te verbeteren terwijl je profiteert van gunstige leenvoorwaarden, en stimuleert tegelijkertijd duurzame woonontwikkeling. Denk maar aan zonnepanelen plaatsen of extra isolatieplaatsen.

Veelgemaakte fouten bij vastgoedfinanciering

Nu we weten wat de mogelijkheden zijn en welke kosten verbonden zijn aan elk type lening, is het goed om ook een kijkje te nemen naar de meest gemaakte fouten.

Onderschatting van totale kosten

In de complexe wereld van vastgoedfinanciering liggen enkele valkuilen op de loer die zelfs de meest doordachte investeerders kunnen misleiden. Een veelvoorkomende fout is het onderschatten van de totale kosten bij het maken van een grote investering.

Naast de aankoopprijs zijn er ook bijkomende kosten zoals registratiekosten, notariskosten, en eventuele renovatiekosten, die een aanzienlijke impact kunnen hebben op het totale financiering plaatje.

Te sterke afhankelijkheid van schuld

Een andere fout is het overmatig leunen op schuldfinanciering zonder voldoende eigen vermogen. Dit kan leiden tot een riskante financiële hefboomwerking, waarbij kleine schommelingen in de vastgoedmarkt grote gevolgen kunnen hebben voor je financiële gezondheid. Luister altijd naar een professional bij de kredietinstelling om vastgoedbeleggingen te overlopen.

Verwaarlozing van kredietvoorwaarden en rentetarieven

Daarnaast is het negeren van de kredietvoorwaarden en rentetarieven ook een veelgemaakte fout. Vastgoedontwikkelaars die niet voldoende aandacht besteden aan de details van hun leningsovereenkomst kunnen geconfronteerd worden met onvoorziene kosten of strenge boetebepalingen.

Onvoldoende marktonderzoek en overhaaste beslissingen

Het niet grondig onderzoeken van de vastgoedmarkt en overhaaste beslissingen kunnen ook leiden tot financiële tegenvallers. De marktwaarde en het potentieel van een eigendom zijn essentieel om te beoordelen voordat men overgaat tot aankoop.

Zeker binnen de vakantiewoningen en toeristische sector is het verstandig om hier eerst uitgebreid te informeren en marktonderzoek uit te voeren. Huurinkomsten en bezetting kunnen erg verschillen per regio en seizoen.

Veelgestelde vragen

Hoe werkt vastgoed financieren?

Vastgoed financieren houdt in dat je financiële middelen gebruikt om een onroerend goed te verwerven. Dit kan gebeuren door middel van eigen vermogen, waarbij je jouw eigen geld investeert, of door leningen aan te gaan bij financiële instellingen zoals banken. De financieringsmethode kan variëren, maar het uiteindelijke doel is om het onroerend goed te verwerven en eventuele kosten te dekken.

Hoeveel geld heb je nodig voor vastgoed?

Het benodigde bedrag voor vastgoed hangt af van verschillende factoren, waaronder de locatie, type vastgoed, aankoopprijs en financieringsmethode. In de meeste gevallen moet je een voorschot betalen aan de bank, meestal een percentage van de aankoopprijs.

Hoe vastgoed kopen zonder geld?

Vastgoed zonder eigen geld kopen is erg zeldzaam, maar niet onmogelijk. Het vereist vaak creatieve financieringsoplossingen, zoals partners, investeerders of alternatieve leningen. Het is belangrijk om uw opties te onderzoeken en professioneel advies in te winnen.

Hoe opbrengsteigendom financieren?

Financieringen voor een opbrengsteigendom kunnen worden verkregen door leningen af te sluiten bij financiële instellingen of door gebruik te maken van eigen kapitaal. De keuze hangt af van je financiële situatie en investeringsdoelen.

Hoeveel kan ik lenen om te verhuren?

Het bedrag dat je kunt lenen om te verhuren, is afhankelijk van verschillende factoren, waaronder je financiële situatie, kredietwaardigheid en de voorwaarden van de lening. Het is verstandig om met een hypotheekadviseur te praten om je leencapaciteit te bepalen. Afhankelijk van je eigen inbreng en de totale prijs zullen de mogelijkheden bepaald worden. Eenmaal het krediet terugbetaald, ben je schulden vrij.

Wat is het verschil tussen een traditionele vastgoedfinanciering en alternatieve financieringsmethoden?

Traditionele vastgoedfinanciering omvat leningen van banken en financiële instellingen, terwijl alternatieve financieringsmethoden een breder scala aan opties omvatten, zoals particuliere investeerders, crowdfunding, en peer-to-peer leningen. Alternatieve methoden kunnen flexibeler zijn, maar komen vaak met andere voorwaarden en risico’s.

Hoe kan ik mijn kansen op het verkrijgen van een hypothecaire lening vergroten?

Je kunt je kansen op het verkrijgen van een hypothecaire lening vergroten door je kredietwaardigheid te verbeteren, financieel advies in te winnen en een solide aanvraag in te dienen. Het is ook belangrijk om je financiële situatie in detail te bespreken met een hypotheekadviseur.

Wat zijn de risico's van het lenen tegen een effectenportefeuille?

Lenen tegen een effectenportefeuille houdt risico’s in, zoals marktschommelingen die de waarde van je portefeuille kunnen beïnvloeden. Als de waarde van je effecten daalt, kan dit invloed hebben op je lening en financiële stabiliteit.

Hoe beïnvloedt mijn eigen inbreng de financieringsvoorwaarden voor beleggingsvastgoed?

Je eigen inbreng kan invloed hebben op de financieringsvoorwaarden voor beleggingsvastgoed. Over het algemeen geldt dat een grotere eigen inbreng gunstige leningsvoorwaarden kan opleveren, zoals lagere rentetarieven en betere leningsvoorwaarden. Het kan ook helpen om je risico te verminderen en je investering te beschermen.

Kan je vastgoed jopen met je vennootschap?

Vastgoed kopen met een vennootschap kan een interessante piste zijn. Voor meer informatie over dit onderwerep kun je het best terrecht bij onze blog.

Posted at 12 Feb 2024h

by Laurent Bruggeman